Fed hob Leitzins nicht an

Trump warf Fed Chefin Yellen vor, dass sie hinter Clinton stehe und die Zinsen aus diesem Grund niedrig hielte. Experten hingegen sind einheitlich der Meinung, dass Yellen den Wahlkampf nicht beeinflussen wollte und den Leitzins aus diesem Grund am 2. November unverändert beließ. Laut Trump sind die USA bereit für eine Zinserhöhung und er berichtete weiter, dass er Yellen mit Beginn seiner Amtszeit ihres Amtes entheben werde. Wird der Leitzins am 14. Dezember angehoben, auch wenn Trump noch nicht im Amt ist und Yellen nicht beeinflussen kann? Die Frage stellt sich und es ist nicht ausgeschlossen, dass eine Zinsanhebung noch in diesem Jahr erfolgt. Im Gegensatz zu Trump spricht die Notenbank Chefin von einer notwendigen Beruhigung der Märkte, ehe sie sich einer Zinsanhebung widmet und über die 0.5 Prozentmarke geht.

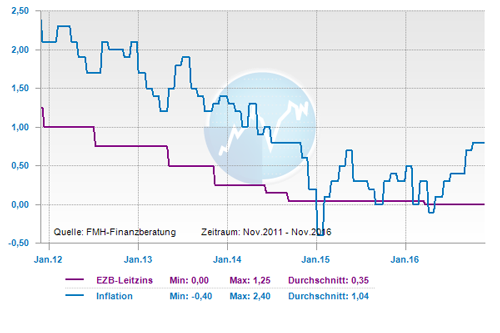

Beobachtungen in Europa

Die konträre Entwicklung des europäischen Leitzins zur Fed lässt sich nicht von der Hand weisen. Seit März liegt dieser bei Null Prozent, ohne dass eine Anhebung aktuell zur Diskussion steht. Mario Draghi gab auch in der letzten EZB Sitzung keine deutliche Tendenz bekannt und sprach über die Beibehaltung des Status Quo. Vielleicht erfolgt die Weichenstellung im Dezember, wie aktuelle Stimmen verlautbaren lassen. Denn Fakt ist, dass die EZB die 2 Prozent Marke weiter im Augenmerk hat und nicht auf Dauer an der Null Prozent Zinspolitik festhalten und sie durchsetzen wird.

Verbraucherpreise und Rendite von Staatsanleihen und steigen leicht

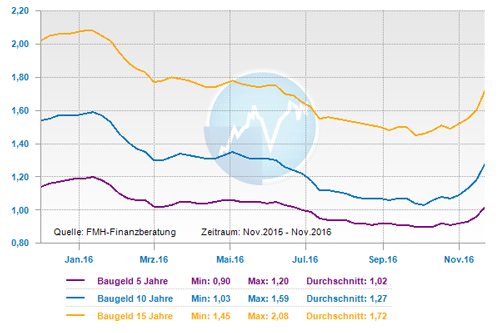

Die Rendite der 10-jährigen deutschen Staatsanleihen ist Anfang Oktober leicht angestiegen. Die Staatsanleihen beeinflussen die Baufinanzierungszinsen ganz direkt. Denn wenn die Zinsen der Staatsanleihen steigen, erhöhen sich die Zinsen für Pfandbriefe und damit refinanzieren Banken häufig ihre Baudarlehen. Die gestiegenen Refinanzierungskosten geben die Banken dann in der Regel in Form von höheren Bauzinsen an die Darlehensnehmer weiter. Auch die Verbraucherpreise legten im Oktober um 0,8 Prozent erneut leicht zu.

Bei den Zinsen für Baufinanzierungen gibt es Bewegung nach oben

Seit langem wurden wieder steigende Zinsen von knapp 0,2 Prozentpunkten innerhalb von wenigen Tagen gesehen, wodurch sich die lang anhaltende Tendenz nach unten gestoppt wurde. Jedoch bleiben die Zinsen für Immobilienfinanzierungen weiterhin auf einem extrem günstigen Niveau. Blickt man 12 Monate zurück, haben sich die Zinsen fast halbiert. Ein Hauptauslöser für diesen Einbruch war der Brexit.

Tendenz der Baufinanzierungszinsentwicklung: kurzfristig: leicht steigend

langfristig: steigend

Zinskommentar als eBook herunterladen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:Bei Gefälligkeiten – Wann droht Ärger wegen Schwarzarbeit?

Trotz niedriger Zinsen sollten Baukredite genau geprüft werden

Renovieren und modernisieren – So kommt man zu Geld