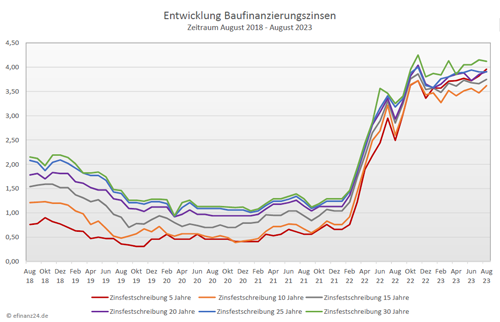

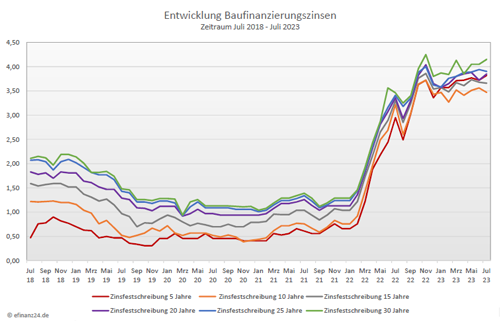

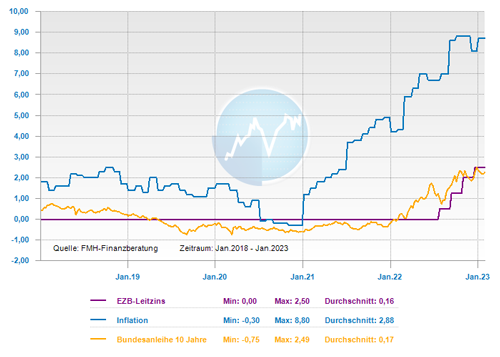

Die Baufinanzierungszinsen vollzogen in den vergangenen Wochen einen Richtungswechsel: Sie waren rückläufig. Ausatmen, zur Ruhe kommen und Panikmodus aus. So oder so ähnlich könnte die Devise lauten, welche Immobilieninteressenten derzeit beherzigen sollten. Es wurde lange wurde darüber spekuliert, ob die Europäische Zentralbank (EZB) bei der letzten Zinssitzung am 26. Oktober 2023 auf weitere Leitzinserhöhungen verzichten würde. Dies tat sie dann auch, was für die Bauzinsen von größerer Bedeutung ist. Die Hintergründe für diese Entwicklung und gibt es eine Prognose für die kommenden Monate, sowie die Beleuchtung der aktuellen Lage auf dem Immobilienmarkt, soll Thema in diesem Beitrag sein.

Die Baufinanzierungszinsen waren zuletzt im Rückwärtsgang

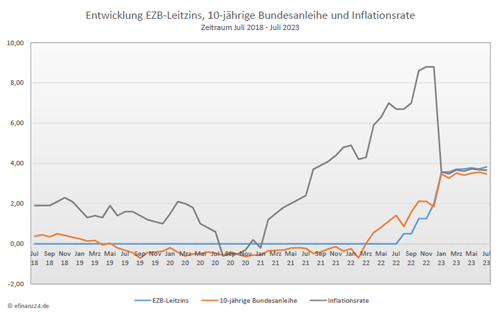

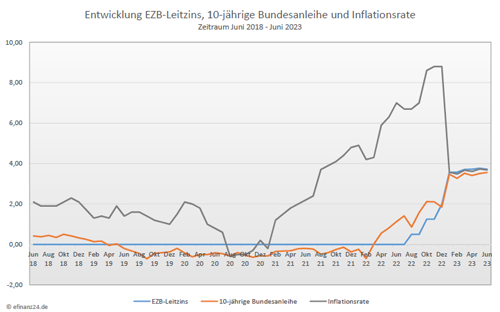

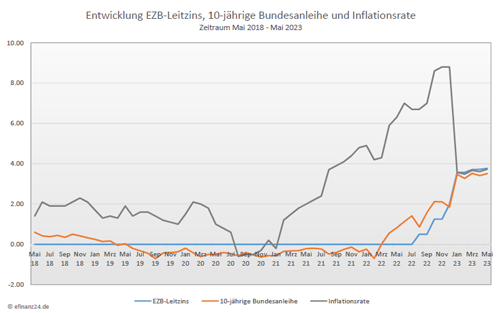

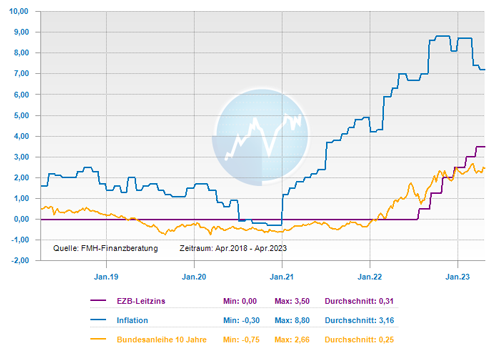

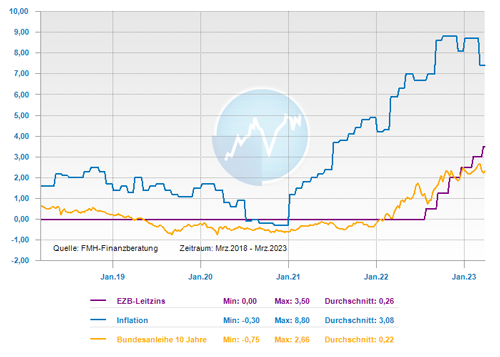

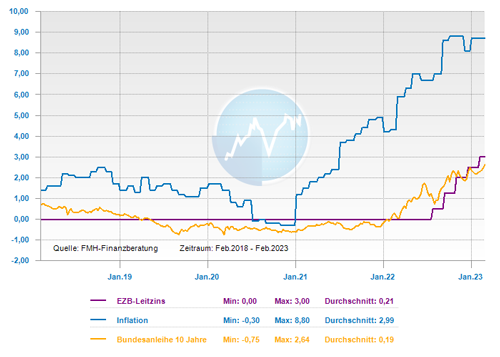

Nachdem die Baufinanzierungszinsen im Oktober 2004 auf ein 12-Jahres-Hoch geklettert sind, haben sie in den vergangenen Wochen eine Kehrtwende vollzogen. Die Abwärtsbewegung begann wie gewohnt auf dem weltweiten wichtigsten Leitzinsmarkt in den USA. Hier waren die Zinsen bereits gesunken, als in der vergangenen Woche die aktuellen US-Inflationsraten veröffentlicht wurden. Die rückläufige Teuerung stärkte die Erwartung, dass die Federal Reserve System (Fed) zunächst keine weiteren Zinsschritte vornehmen wird.

In der Folge setzte sich der Zinsrückgang fort: Durch die Entwicklung in den USA entstehen Abstrahleffekte auf andere Kapitalmärkte, die teilweise mit geringem zeitlichem Versatz reagieren. Das gilt auch für den Euro-Raum. Dadurch und auch der Zinsentscheid der Europäischen Zentralbank im Oktober 2024 und deren eher neutralem Ausblick auf die nächsten Monate haben dafür gesorgt, dass die Baufinanzierungszinsen zuletzt rückläufig waren.

Durch die EZB wurde deshalb bei ihrer letzten Sitzung - nach zehn aufeinanderfolgenden Zinserhöhungen - einen Stopp der Aufwärtsspirale verkündet. Damit reagierten die Zentralbanker auf die auch im europäischen Raum rückläufige Inflation sowie die zunehmend schwächelnde Konjunktur.

Deshalb ist die Prognose für die kommenden Wochen: Bauzinsen bewegen sich seitwärts

Mit der EZB-Entscheidung im Oktober 2023 hat sich die Diskussion im Finanzmarkt über die weitere Entwicklung der Zinsen verändert: Man kann eine deutliche Verschiebung von der Erwartung einer weiteren kleinen Zinsanhebung hin zu einer ersten Zinssenkung sehen. Die Finanzmärkte haben damit gerechnet, dass der nächste Zinsschritt nach unten gehen wird. Das wird nicht kurzfristig passieren, aber im zweiten Halbjahr 2024 sehen Experten dies aus heutiger Sicht für realistisch an. Deshalb steht die Europäische Zentralbank aktuell zum einen vor der Herausforderung, den rezessiven Tendenzen der Konjunktur entgegenzutreten, indem sie für Staaten und Unternehmen ein besseres Finanzierungsumfeld schafft und Investitionen zu niedrigeren Zinsen ermöglicht.

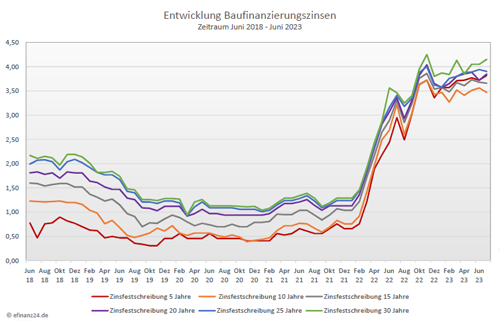

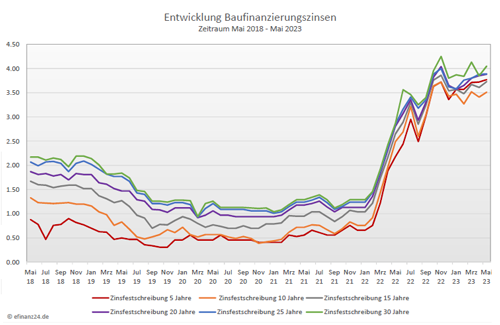

Auf der anderen Seite gilt es, eine noch weiter ausufernde Verschuldung im Euro-Raum zu vermeiden. In dieser Situation kann die EZB Experten zufolge noch keine Entwarnung geben und wird sich bis Jahresende weiterhin neutral verhalten. Die Marktteilnehmer erwarten daher auch bei den Baufinanzierungszinsen eine Seitwärtsbewegung und gehen davon aus, dass sich die Zinsen in den kommenden Wochen bei unter 4 Prozent für ein Darlehen mit einer 10-jährigen Zinsfestschreibung einpendeln werden. Mit einem ähnlichen Niveau rechnen die Experten auch zu Beginn des Jahres 2024.

Man geht derzeit nicht von deutlich fallenden Zinsen aus, eventuell wird es aber immer wieder kleinere Rücksetzer geben. Für die Experten steht auch fest, dass es nicht sinnvoll ist, auf größere Zinsrückgänge zu spekulieren, denn die Zinsniveaus, die noch vor zwei Jahren möglich waren, werden nicht zurückkommen. Die Fachleute empfehlen daher jedem, der seine Immobilie gefunden hat, auch die passende Finanzierung zu suchen, ohne darauf zu warten, dass die Zinsen deutlich sinken.

Die Entwicklung am Immobilienmarkt ist eine Frage der Perspektive

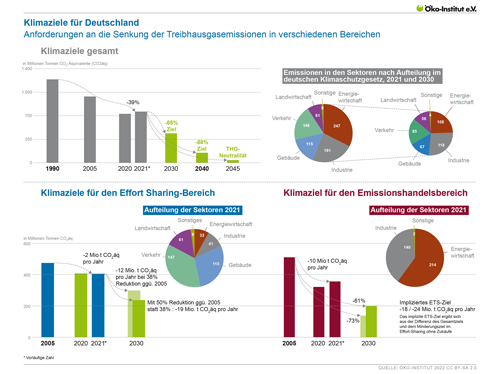

Die aktuellen Daten zur Entwicklung des Immobilienmarktes zeigen, dass der Preisrückgang deutschlandweit betrachtet, nachgelassen hat. Es gibt zwar nach wie vor Regionen, in denen die Kaufpreise für Bestandsimmobilien sinken, aber auch hier hat sich die Dynamik verlangsamt. Experten rechnen damit, dass ältere Häuser mit schlechten Energieeffizienzklassen nach wie vor überproportional im Kaufpreis sinken. Denn diese Objekte wird man nur mit Abschlägen verkaufen können, da auf dem Markt noch immer zu viel Unklarheit besteht, welche Modernisierungsmaßnahmen verpflichtend sind und welche Fördermittel dafür zur Verfügung stehen werden. Deshalb sollten potenzielle Käufer älterer Immobilien, den Verhandlungsspielraum nutzen, dabei aber mögliche Investitionen in den kommenden Jahren im Blick zu behalten und bei der Finanzierung mit einzukalkulieren.

Das Neubau-Segment präsentiert sich hingegen nach wie vor wenig aussichtsreich. Bei den Bauträgern sind die Auftragsbücher abgearbeitet. Dazu gibt es immer weniger Baugenehmigungen und die Quote von Bauvorhaben, welche gestoppt werden, liegt bei über 20 Prozent und damit auf einem Rekordhoch. Aus dieser Situation heraus, werden weitere Insolvenzen im Bausektor folgen. Doch nicht nur die hohen Baukosten und die reduzierte Nachfrage machen den Bauträgern zu schaffen. Für die Marktteilnehmer ist das Vertrauen der Bauwirtschaft in die politischen Rahmenbedingungen nicht mehr vorhanden und muss erst wieder wachsen. Dafür sind massive Anstrengungen seitens der Regierung nötig. Das Ziel muss sein, Voraussetzungen zu schaffen, in denen sich Investitionen wieder lohnen.

Baufinanzierungszinsen im November 2023 im Vergleich zum Vormonat

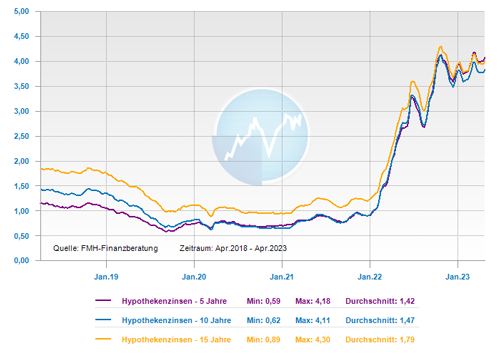

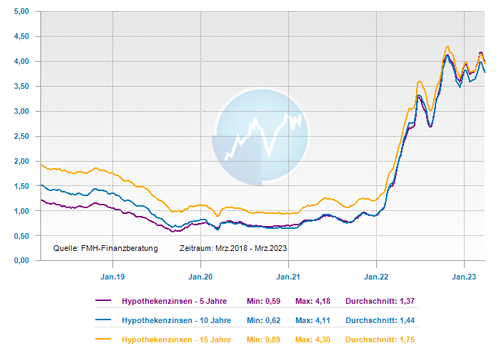

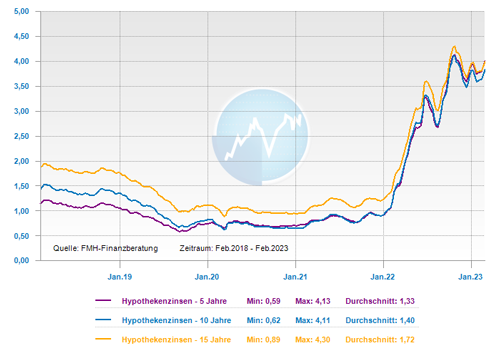

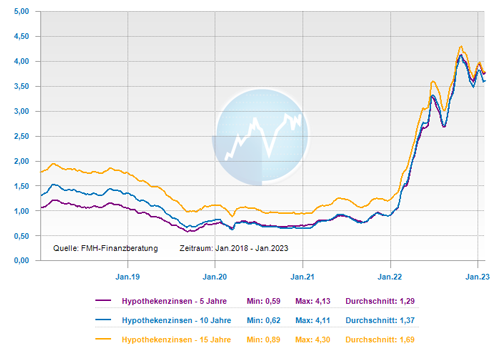

Für Immobilienfinanzierer bleibt es ein wahres Jammertal. Auch im vergangenen Monat legen die Zinsen überall zu . Die Sollzinsen für Darlehen mit einer Zinsbindung von 5 Jahren sind die einzigen, mit einem leichten Rückgang und liegen derzeit bei 3,95 Prozent (Vormonat: 3,97 Prozent). Sie liegen damit weiter über den Zinsen für Kredite mit einer Zinsbindung von 10 Jahren, die bei 3,91 Prozent (Vormonat: 3,90 Prozent) liegen. Die Zinsen für Darlehen mit einer Zinsbindung von 15 Jahren schossen dagegen wieder stark nach oben und liegen bei 4,13 Prozent (Vormonat: 4,04 Prozent). Für Baudarlehen mit einer Zinsbindung von 20 Jahren ging es auch leicht nach oben und liegen aktuell bei einem Zinssatz von 4,26 Prozent (Vormonat: 4,14 Prozent).

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: steigend

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Externe Quellen:

- Dr. Klein Privatkunden AG

Zinskommentar November 2023 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Führerschein umtauschen – Alte Führerscheine laufen ab und die Umstellung bis 2033

Künstliche Intelligenz erobert die Geldanlageprodukte

Baufinanzierung – Sonderkündigungsrecht nach § 489 BGB