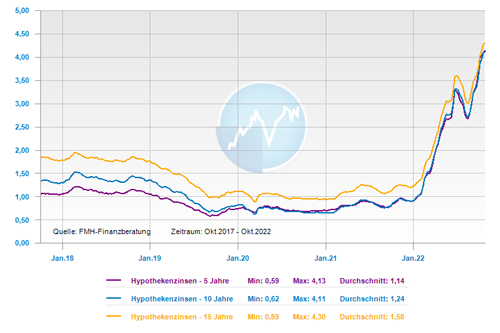

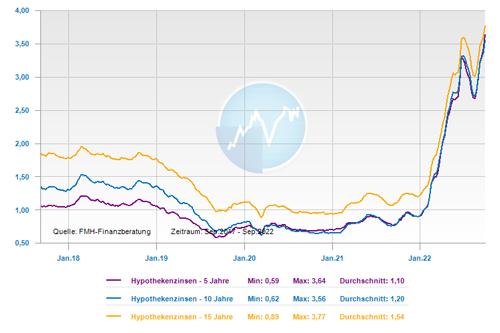

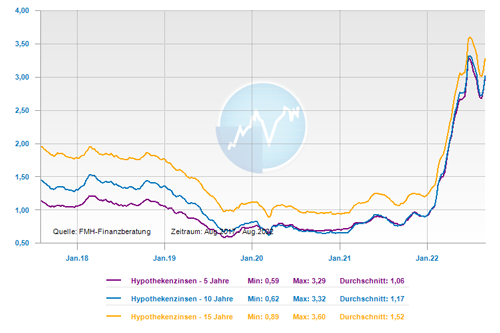

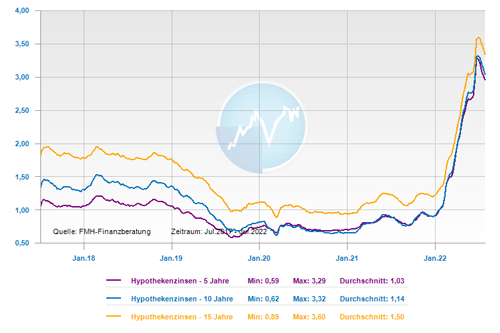

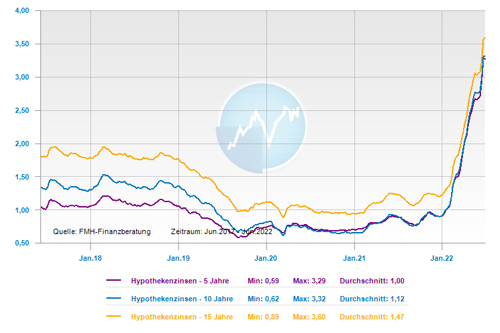

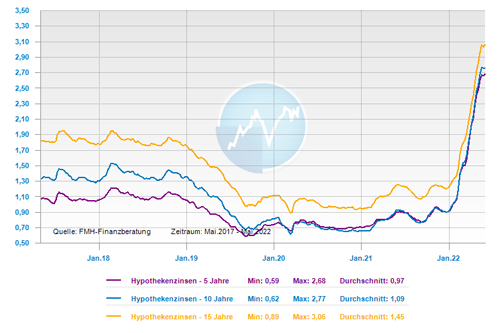

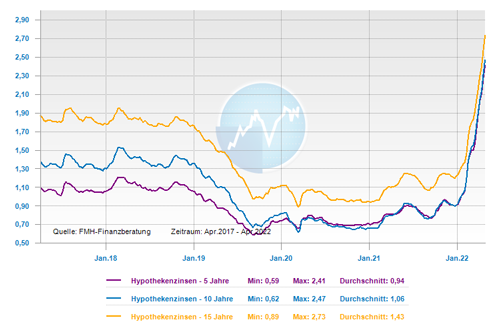

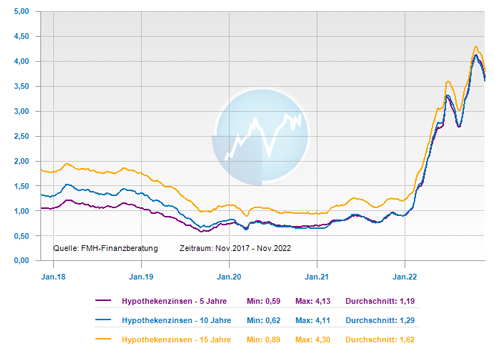

Unruhige geopolitische Zeiten und nervöse Finanzmärkte: Die Zinsen für Baudarlehen sind zur Zeit extrem volatil und schwanken unter dem diesjährigen Höchstniveau von rund 4 Prozent für eine 10-jährig festgeschriebene Darlehenslaufzeit. Für die kommenden Monate erwarteten Experten, dass es weiterhin stärkere Auf- und Abwärtsbewegungen geben wird und halten tendenziell eine leichte Zinssenkung für möglich.

Die Bauzinsen befinden sich derzeit in einem instabilen Zustand

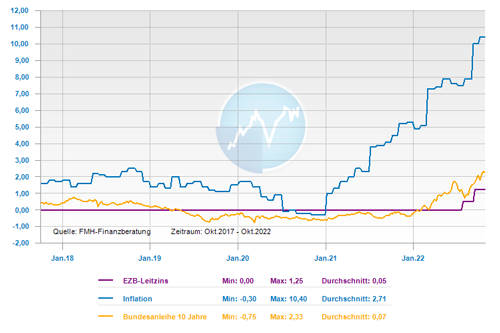

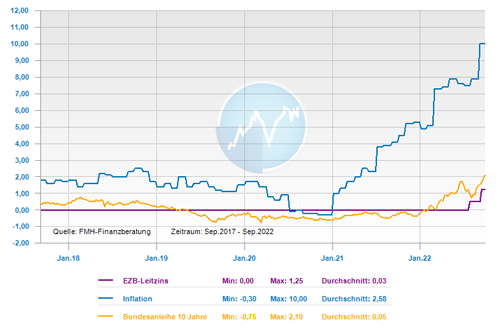

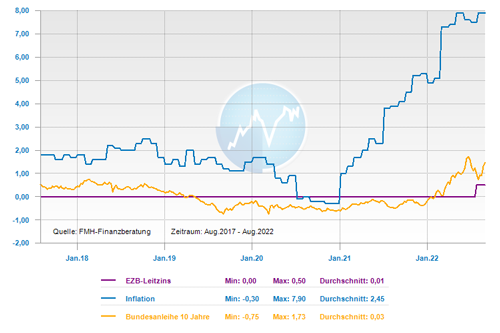

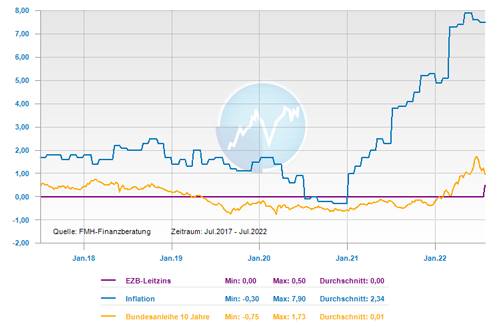

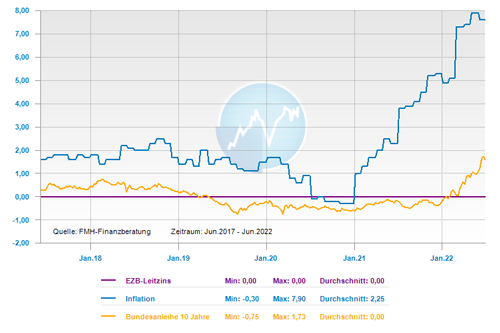

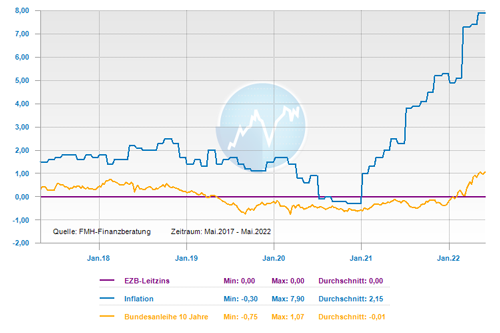

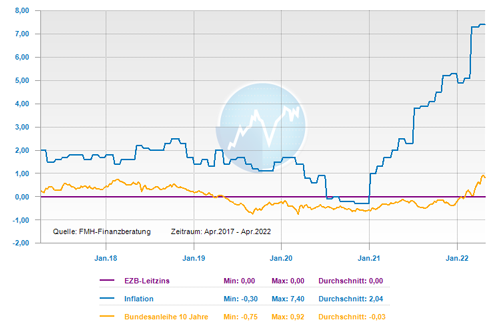

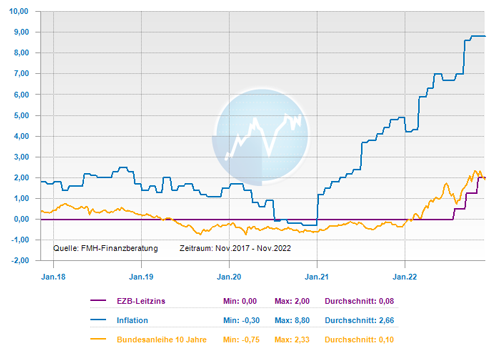

Die Zinsen für Baufinanzierungen bewegten sich in den letzten Wochen im Zickzack-Kurs. Es ging hoch, runter, wieder hoch und wieder runter. Als Grund für die Schwankungen sehen Experten die extreme Unsicherheit an den Finanzmärkten. So kann jede Meldung zur Entwicklung der Inflation, zu Wirtschaftsdaten oder zur Strategie der Zentralbanken eine deutliche Zinsbewegung nach oben oder unten verursachen. So sind in Erwartung einer deutlichen Leitzinsanhebung der Europäischen Zentralbank (EZB) im Oktober 2022 die Baufinanzierungszinsen bereits zuvor stark nach oben gegangen.

So gingen innerhalb von zwei Wochen die Zinskonditionen um rund 0,5 Prozentpunkte nach oben. Anschließend machte sich unter den Marktteilnehmern die Erwartungshaltung breit, dass es das erst einmal mit den Mammut-Zinsschritten gewesen sein könnte. In der Folge gaben die Zinsen nach, was allerdings nur kurz wähnte. Denn die Ankündigung von EZB-Chefin Christine Lagarde, dass auch zukünftig weiterhin konsequent gegen die Inflation vorgegangen werden müsse, sorgte dafür, dass sich die Zinskurve wieder nach oben drehte.

Dagegen wirkte sich zinsdämpfend die Annahme aus, dass die Inflation in den USA ihren Höhepunkt erreicht haben könnte. Auch bei den Preisen für Strom und Gas sei ein rückläufiger Trend zu erkennen. Dies sorgte dafür, dass der aktuelle Top-Zins für eine 10-jähre Zinsfestschreibung bei 3,5 Prozent liegt und damit rund 0,3 Prozentpunkte unter dem Niveau vom Oktober 2022.

Bei den Bauzinsen bleibt aber noch Luft nach oben

So rechnen Fachleute für die letzten Wochen des Jahres 2022 damit, dass es keine signifikanten oder nachhaltigen Veränderungen mehr geben wird. Aber: Die Prognose, dass die Bauzinsen im ersten Halbjahr 2023 weiter ansteigen werden, wird als sehr wahrscheinlich angesehen. Demzufolge wird sich die Inflation in den kommenden Monaten auf einem hohem Niveau einpendeln. Dies wird dann aber auch zur Folge haben, dass die EZB keinen Anlass haben wird, irgendwelche Entspannungssignale zu senden.

Es wird eher das Gegenteil eintreten: Denn wenn die EZB mit ihrer Kommunikation den Boden für deutlichere Zinsschritte aufbereitet, als sie derzeit erwartet, dürfte das die Zinsen wieder unter Druck setzen. Für die Experten wird zukünftig aber das Tempo der Zinserhöhungen vermutlich abnehmen und sehr große Zinsschritte werden seltener werden.

Die Unsicherheiten für Bauvorhaben sorgen für Zurückhaltung bei Kaufwilligem

Durch die derzeitige Zinssituation wird von Finanzierungsinteressenten ein erhöhter Beratungsbedarf bei Baufinanzierungen in Anspruch genommen. So steht vor allem die erschwerte Leistbarkeit von Immobilien im Mittelpunkt. Denn durch das hohe Preisgefüge müssen Kaufwillige ihre Pläne neu kalkulieren. Denn für viele stellt sich mittlerweile nicht die Frage, ob man sich die immer noch teuren Immobilien derzeit leisten kann, sondern ob man das auch möchte. So herrscht denn auch bei den zu erwartenden Nebenkosten für ein Bauvorhaben eine große Unsicherheit. Da geht es beispielsweise darum, wohin sich die Energiepreise entwickeln und welche Modernisierungen in die Finanzierung mit aufgenommen werden können.

Auch die Frage nach möglichen Sicherheitsstrategien steht im Fokus

Neben den Unsicherheiten der Baukosten beschäftigt Baufinanzierer auch die richtige Strategie für größtmögliche Sicherheit in den derzeitigen unsicheren Zeiten. Für einen langfristig planbaren Zins ist eine längere Zinsbindungen immer noch sinnvoll, da diese aktuell nur geringfügig höher sind, als kurze Zinsbindungen. Durch das Sonderkündigungsrecht nach 10 Jahren bleibt zugleich die nötige Flexibilität gewährleistet. Eine derzeit attraktive Möglichkeit zur Zinssicherung für die zukünftige Anschlussfinanzierung sehen Fachleute neben Forward-Darlehen vor allem beim Bausparen.

So bieten aktuell einige Bausparkassen noch immer sehr günstige Konditionen für ein Bauspardarlehen an, da sie noch nicht den Zinsanstieg neu einkalkuliert haben. Und mit diesem zinsgünstigen Darlehen kann ein Teil oder das gesamte bestehende Annuitätendarlehen abgelöst werden.

Nutzen Sie meine Forward-Strategie, um bei Marktveränderungen schnell reagieren zu können. Die Forward-Darlehen-Strategie

Tendenz der Baufinanzierungszinsentwicklung:

kurzfristig: fallend

mittelfristig: schwankend seitwärts

langfristig: schwankend seitwärts

Zinskommentar November 2022 als ePaper lesen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Gesundheitswerte im Anlagedepot können ein Stabilitätsanker sein

Wohngebäudeversicherung - Inflation beeinflusst die Baupreisindexanpassungen für Wohngebäude und sorgt für Beitragsanpassungen

Das Finanzamt an Handwerker-Kosten beteiligen